12 de Setembro de 2023

Conceito Histórico

Provavelmente você sabe bem, ou pelo menos já ouvir falar, sobre os problemas históricos vividos no Brasil causados pela inflação. Caso você não tenha ideia do que os efeitos da inflação podem causar, confira minha publicação anterior: Atualização Monetária: Entenda Sua Importância e Como Calcular.

Até os dias de hoje ainda podemos dizer que vivemos em uma economia inflacionária, se compararmos há um país economicamente estável, como os Estados Unidos. Entretanto, até o advento do Plano Real a situação era caótica.

Por exemplo, em fevereiro de 1990, a inflação mensal, segundo o INPC, foi de 73,99%. O que isso quer dizer? Significa que, ao final de fevereiro, você precisaria de NCz$ 1.739,90 para comprar o mesmo que compraria com NCz$ 1.000,00 no ínicio daquela mês.

Em dois meses, você precisaria de mais que o dobro do valor. Agora imagine os impactos disso ao longo de um ano.

Na prática, na vida das famílias brasileiras, o que acontecia é que não havia confiança alguma na moeda e boa parte acabava optando por gastar seu dinheiro o mais rápido possível, pois os preços nas prateleiras dos mercados mudavam diariamente.

Medidas Governamentais Contra a Inflação

As principais medidas adotadas pelos governos, na tentativa de conter a hiperinflação, foram as mudanças de moeda e os expurgos inflacionários das cadernetas de poupança. Essas medidas eram criadas através dos Planos Econômicos.

Como o foco desta postagem são os expurgos inflacionários, nos ateremos a eles, sem adentrar no assunto de mudanças de moedas.

Os Planos Econômicos

Iremos abordar aqui os quatro planos econômicos que tinham como uma de suas medidas os expurgos inflacionários. São eles: Plano Bresser (1987), Plano Verão (1989), Plano Collor I (1990) e Plano Collor II (1991).

O simples fato de haver tantos planos econômicos em um intervalo tão curto de tempo, já mostra por si só que na prática todos foram grandes fracassos na tentativa de atingir seu principal objetivo: Conter a hiperinflação!

Mais do que isso, muitas vezes os planos foram marcados por trapalhadas do governo, o que sem dúvidas contribuiu para agravar o problema.

Como foi dito, a economia só atingiu a estabilidade após o advento do Plano Real, sendo este o que de fato funcionou.

Plano Bresser

Criado durante o governo Sarney, conduzido pelo então Ministro da Fazenda, Luiz Carlos Bresser Pereira, foi um conjunto de medidas econômicas implementadas no Brasil em 1987.

Até junho daquele ano, as cadernetas de poupança eram remuneradas com base na atualização dos saldos, usando o índice de variação mais alto entre o IPC (Índice de Preços ao Consumidor) e a LBC (Letra do Banco Central).

Contudo, em julho de 1987, como parte das medidas do Plano Bresser, houve uma modificação no índice de correção das quantias depositadas na poupança para a OTN (Obrigações do Tesouro Nacional). Essa alteração foi estabelecida pela Resolução 1.338 do Banco Central, datada de 15 de junho de 1987.

A legislação previa que essa mudança não afetaria as poupanças que tivessem data de aniversário até 15 de julho. Contudo, o que ocorreu na prática foi diferente: todas as contas de poupança foram remuneradas a uma taxa de 18,02%, com base na OTN de junho.

De acordo com o direito adquirido, o correto seria a correção pelo sistema anterior, ou seja, usando o índice mais alto entre o IPC e a LBC, que em junho de 1987 era de 26,06%.

Essa situação resultou em uma diferença de 8,04% que foi descontada das contas dos poupadores.

Plano Verão

Em janeiro de 1989, também durante o governo Sarney, fora criado o Plano Verão, com uma série de novas medidas visando conter aquilo que o plano anterior já havia falhado.

Uma das medidas incluía a alteração dos índices usados para corrigir as cadernetas de poupança: da OTN para a LFT (Letra Financeira do Tesouro).

Em tese, essa nova determinação deveria ser aplicada apenas às poupanças que completavam aniversário após 15 de fevereiro. Entretanto, acabou sendo aplicada para todas as cadernetas de poupança com aniversário em fevereiro, recebendo uma correção de 22,3589%.

A principal trapalhada desse plano foi o fato de a OTN ter sido extinta, deixando as cadernetas sem índice oficial para correção.

Posteriormente, o Superior Tribunal de Justiça (STJ) estabeleceu jurisprudência para aplicar o IPC de janeiro na correção dos valores depositados nas poupanças que aniversariavam entre 1º e 15 de fevereiro daquele ano. O IPC de janeiro foi de 42,72%.

Isso tudo acabou resultando em um expurgo de 20,36%.

Plano Collor I

Implantado durante o governo de Fernando Collor de Melo, mais precisamente em 16 de março de 1990, o Plano Collor I ficou conhecido por uma série de medidas drásticas na economia, sendo a mais impactante o bloqueio dos ativos financeiros. Dentre essas medidas, mais uma vez, estavem os expurgos inflacionários.

Diferentemente dos períodos de julho de 1987 e fevereiro de 1989, em que os direitos adquiridos dos poupadores foram a base do problema, desta vez o desafio surgiu de uma brecha na legislação que previa a alteração dos índices.

Conforme estabelecido pela Medida Provisória 168, de 15 de março de 1990, os saldos depositados em cadernetas de poupança passaram por um processo que incluía a conversão para cruzeiros até o limite de NCz$ 50.000,00. Os valores excedentes seriam recolhidos ao Banco Central e liberados a partir de setembro de 1991, em doze parcelas mensais.

A MP 168/90 também especificou que os valores excedentes seriam atualizados pelo índice BTN Fiscal. No entanto, não esclareceu como os valores até NCz$ 50.000,00 disponíveis aos poupadores seriam atualizados.

Diante dessa situação, os valores disponíveis continuaram sendo atualizados pelo IPC do Plano Verão. Para corrigir esse equívoco, foi editada a MP 172/90, que determinou que o BTN Fiscal seria o índice de remuneração para todos os valores, tanto os disponíveis quanto os recolhidos ao Banco Central.

A MP 168/90 foi posteriormente convertida na Lei 8.024/90, sem considerar as alterações introduzidas pela MP 172/90. Esse erro levou novamente à consideração do IPC para a remuneração dos valores disponíveis até NCz$ 50.000,00.

Plano Collor II

O Plano Collor II foi uma continuação e um aprofundamento das políticas iniciadas com o Plano Collor I, com o objetivo de promover reformas estruturais na economia brasileira. Foi criado inicialmente a partir da MP 294/1991, sendo posteriormente convertida na Lei 8.177/1991.

Uma das medidas aplicadas foi a extinção do BTN fiscal e a criação da Taxa Referencial Diária, que passou a ser o índice utilizado para remuneração da poupança a partir de 1º de fevereiro de 1991. Com isso, os bancos passaram a ter o BTN como índice até janeiro de 1991 e a TRD após essa data, ocasionando o expurgo de 21,87% para os valores disponíveis, sem englobar os valores bloqueados.

Nos Tribunais

Já há jurisprudência nos Tribunais para permitir o ressarcimento dos valores através de ação judicial. Para mais detalhes verifique os temas: 303, 304, 887 e 991.

O Perito e os Cálculos

Os valores serão reajustados mediante a realização de perícia financeira, realizada preferencialmente por um Perito Contador, o qual estará incumbido de resgatar esses valores devidos à época, bem como atualizá-los para data do cálculo e considerar a aplicação de juros de mora quando devidos.

Etapas para a Elaboração do Cálculo

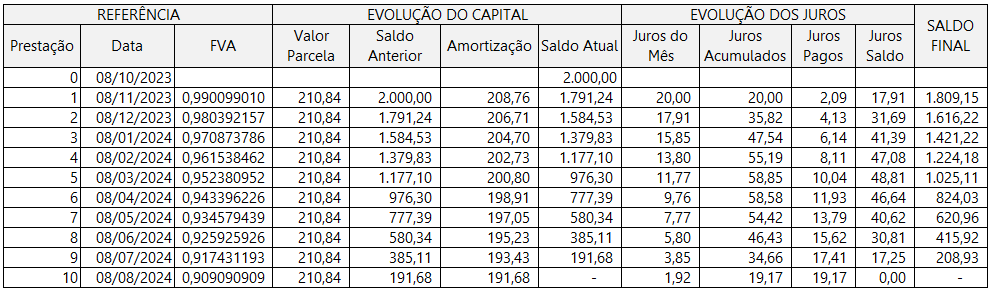

Primeiramente, devemos entender como funciona a remunaração da poupança. Ela consiste na soma da correção monetária do período e dos juros remuneratórios de 0,5% a.m. capitalizados sobre o valor corrigido.

Os expurgos inflacionários nada mais são do que percentuais de correção monetária não repassados aos poupadores, sendos devidos esses percentuais bem como os juros que incidiriam sobre eles.

Para realizar esse ajuste devemos seguir as etapas a seguir:

1. Qual o valor do saldo da conta na data em que ocorreram os expurgos inflacionários?

Sempre deverá ser considerado o extrato do mês anterior a data em que ocorreram os expurgos. O saldo ao final desse mês será o valor base para o cálculo dos expurgos.

2. Encontre a diferença entro o valor que deveria ter sido pago e o valor efetivamente pago:

Aqui é preciso calcular o valor que deveria ter sido pago, acrescentando os juros de 0,5% mensais sobre o valor atualizado.

Em Seguida, é necessário apurar a diferença entre o valor obtido e o valor que realmente foi pago à época do plano econômico. Lembrando que sobre esse valor também deverá ser observado o acréscimo de juros remuneratórios.

3. Traga os valores para a data do cálculo:

Sobre a diferença apurada é necessário aplicar o índice de atualização monetária determinado na sentença ou, na ausência desse, considerar o índice utilizado pelo Tribunal em questão.

4. Calculando os juros remuneratórios:

Primeiramente, é necessário verificar se os juros remuneratórios sobre todo o período devido deverão realmente ser calculados. Na maioria dos processos a resposta será positiva, porém, deverá haver expressa determinação na sentença.

Caso positivo, deverá ser aplicado 0,5% a.m. capitalizados desde a data em o que o expurgo ocorreu até a data da realização do cálculo.

5. Calculando os juros de mora:

Por fim, para se calcular os juros de mora, primeiramente é necessário verificar a data base definida para o cálculo, que, em geral, será a data da citação.

Caso a data base para o para o cálculo seja anterior a 10/01/2003 será aplicado 0,5% a.m. de forma simples e pro rata sobre o total de dias entre a data do expurgo e 10/01/2003. Após essa data será considerado 1% a.m.

Lembrando que a base para o cálculo de juros de mora é a diferença atualizada acrescida dos juros remuneratórios.

O Valor total devido ao poupador será a soma da diferença atualizada acrescida de juros remuneratórios e moratórios.

É advogado e possui processos referentes a Expurgos Inflacionários em aberto? Entre em contato para obter a melhor assessoria.